Эпохальные потуги евробюрократии не убедили, как это нынче принято говорить, рынки своим размахом. Сомнения этих рынков нашли свое выражение в обменном курсе евро к доллару, который практически вертикально упал с приблизительно 1.34 перед европосиделками 8-9 декабря до около 1.30 на данный момент:

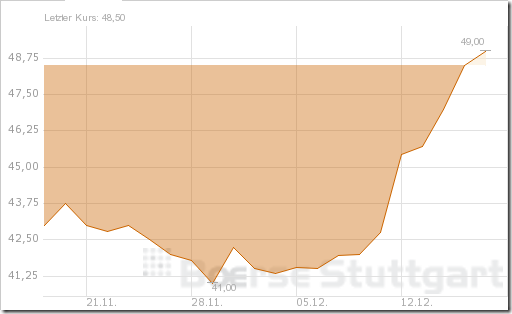

Но если судить по GGB 4.3 03/12, то апокалипсис Европы пока откладывается. Ведь ее цена за тот же период выросла с уровня 41-42% до 48.5%:

В итоге базовый вариант, обсуждавшийся 2 недели назад, уже почти реализован с прибылью приближающейся к 20%. Видимо, не только СМ посещали мысли о том, что цена в 41% и риск выхода Греции из еврозоны в ближайшие 3 месяца являются немного преувеличенными на фоне совершаемых европотуг.

Евробюрократия будет биться до последнего. И этим последним, судя по всему, может стать лишь революция. Хотя население “плохих” стран пытается бунтовать, бунтует оно против своих правительств, а не культа еврозоны, который пока еще непоколебим. У вопроса культа есть, кстати, одно занимательное решение. Во всех евространах на следующих выборах добавить дополнительную партию в выборные бюллетени – партию МВФ. И тогда сразу станет понятно, кто и за кого.

К сожалению, кусок греческого пирога СМ не достался. Теперь уже надо ждать оптимистичного сценария в виде отмены стрижки частного сектора, но тут СМ уже пас. И хотя цена в 20-30 млрд для Греции существенного бы упростила жизни всем остальным странам, шанс, что евробюрократы на это пойдут по собственной воле, является призрачным.

Но взгляды трудно убеждаемого рынка на курс евро являются явно преувеличенными.

Во-первых, как уже было отмечено выше, распад еврозоны – это не вопрос текущей повестки дня. Кроме того, исключение пары “плохих” стран окажет положительный эффект, потому что в их отсутствие средняя (т.е. обменный курс) должна вырасти.

Во-вторых, ссылаясь на исторические прецеденты, многие ассоциируют дефолт пары евростран с девальвацией валюты. Но это две большие разницы. Текущие проблемы еврозоны не являются проблемами между еврозоной и всем остальным миром, потому что баланс операций по текущему счету еврозоны является плюс-минус 0. Т.е. совсем наоборот, отношения между еврозоной и остальным миром являются исключительно дружескими и нейтральными.

Кстати, именно по этой причине попытки привлечения к решению проблем еврозоны МВФ, Китая и т.п. могут вызывать лишь истеричный хохот. МВФ привлекают, когда страна испытывает явный стресс платежного баланса и при этом отказывается от резкой девальвации валюты. МВФ дает правительству валютный кредит. Правительство на эти деньги покупает собственную валюту, увеличивая на нее краткосрочный спрос и ее международную цену.

Когда Греция получала первые транши от МВФ, СМ пыталось выяснить валютную специфику этих соглашений, и, в частности, кто именно берет на себя валютный риск: Греция, МВФ или некий рынок. Тогда этот вопрос представлял сугубо теоретический интерес, и поэтому, не найдя ответов на поверхности, СМ успокоилось. Но поскольку евро ни МВФ, ни Китай создавать не умеют, а правительства еврозоны тратят исключительно евро, то любое внешнее участие в решении проблем еврозоны непременно вызовет рост спроса и обменного курса евро.

В-третьих, если мнение рейтинговых агентств еще кого-то удивляет, то эти люди явно последний год провели в отпуске в отрыве от цивилизации. Даже если бы эти мнения имели смысл для еврозоны (см. “во-вторых”, а также историю с понижением рейтинга США в августе плюс рейтинговую историю Японии), то очень скоро они уже совсем надокучат. Широкой публике это все интересно в первый раз. Апокалиптичным масс-медиа это интересно во второй раз. А в третий раз это неинтересно уже никому.

В-четвертых, последние решения ЕЦБ, хотя и вызвали скепсис у аморфных рынков, но предоставляют “плохим” странам достаточно много финансового пороха. Неограниченные деньги для банков на три года по фиксированной ставке в 1% плюс одна встреча за закрытыми дверями в местном министерстве финансов должны сбить немного песи у апокалиптичного рынка.

В-пятых, планируемое ускорение создания всяких фондов спасения Европы также активирует вполне существенный объем пороха.

В-шестых, целенаправленное разрушение качества жизни населения стран еврозоны, в народе известное под термином фискальная консолидация, приведет в конце концов и как это не печально к падению уровня жизни этого населения, выражающееся в первую очередь в падении импорта. Если добавить к этому пару искусственных дефолтов, то может оказаться, что еврозона скатывается в дефляционную спираль. Более того, если бы не форсированный и повсеместный рост налогов и акцизов, то еврозона уже могла бы быть в ускоряющейся дефляции. И как наглядно демонстрирует Япония, дефляция – это рост курса валюты.

В-седьмых, сезонно-праздничный фактор играет на руку.

В-восьмых, как сообщает апокалиптичный сайт zerohedge, короткие позиции по евро выросли до своего исторического максимума.

Ну и добавим еще девять. Экономика США продолжает удивлять апокалиптиков своим поведением, которые продолжают повышать темпы роста экономики и т.п. Ну не могут апокалиптики понять, что дефицит бюджета в 1 трлн долларов – это достаточно существенно даже для целого мира. Не то, чтобы темпы роста были достаточными для снижения безработицы, и можно долго размышлять о структуре дефицита бюджета и экономики, но и разваливаться экономика США не собирается.

Итого, все складывается в пользу небольшого ралли евро.

Еврозоны все также далека, если не еще дальше, от решения своих проблем, как и была месяц назад. Но, как говорил Кейнс, в долгосрочном периоде мы все мертвы, что не является поводом готовить гроб уже сегодня. Одно дело видеть апокалипсис евро и евроэкономики в будущем, и совсем другое угадать нужный момент. И СМ думает, что момент покупать евро против доллара США наступил.

Риски? О, в нынешние времена политических игр риском может стать любая муха це-це. Как говорил еще Кейнс, рынок может оставаться иррациональным намного дольше, чем вы – кредитоспособным. И пусть некоторые их пунктов 1 тире 9 выше являются среднесрочными, а не краткосрочными, их совокупность обещает разумный шанс выиграть на шампанское приблизительно к старому новому году.

Комментариев нет:

Отправить комментарий